「自分の年収ではいくらのローンが組めるのだろうか」

「マンションを購入したいが、お金の面でどういったことに気をつければ失敗しないだろうか」

マンション購入を検討しているものの、こういった疑問や不安を抱えている方は多いのではないでしょうか。マンション購入は人生において大きな買い物で、住宅ローンも長い期間返済し続けるため、不安は大きいものです。

そこで本記事では、年収から考えるマンション購入可能額や、どのくらいのマンションを選ぶべきなのか、どういった点に注意すべきなのかを解説します。

本記事を読んでいただければ、自身が購入できるマンションの目安や、マンション購入における資金面の注意点がわかります。マンション購入の不安をなくしたいという方は、ぜひ参考にしてみてください。

マンションはどのくらいの年齢・年収で購入する人が多いのか?

「年齢的にまだ購入するのは早いのだろうか?」

「どのくらいの年収で購入する人が多いのだろう」

こういった疑問を持っている方のために、まずは一般的にどのくらいの年齢で購入する方が多いのか、データを見ていきましょう。

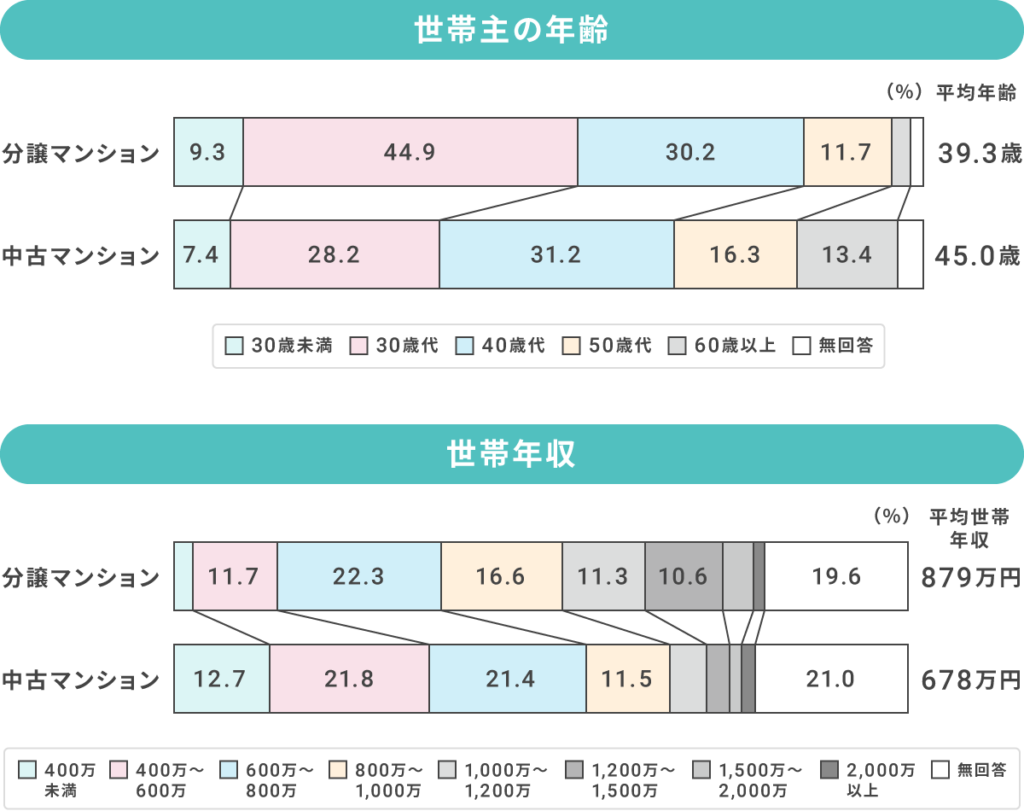

国土交通省による調査では、一次取得者(初めて住宅を取得した世帯)の世帯主の年齢は、分譲(新築マンション)で平均39.3歳、中古マンションで平均45.0歳)という結果が出ています。

※出典元:国土交通省|令和2年度住宅市場動向調査報告書

少し平均年齢が高く感じる方も多いでしょうが、あくまでも平均年齢です。上記のグラフを見ると、新築分譲マンション購入の割合は30代が一番多く、中古マンションでも30代と40代の割合は近しい数値になっています。

また、新築分譲マンションを購入した世帯の平均世帯年収は879万円、中古マンションの場合は平均世帯年収687万円です。

平均世帯年収の最も多い層は、新築分譲マンションで600〜800万円、中古マンションで400〜600万円ですが、どちらも2,000万円以上の層が20%程度いるため、平均年収もつり上がっていると考えられます。

年収から考えるマンション購入額の目安

一般的にマンションは30〜40代で買う方が多いとわかりました。ある程度収入が増えて安定してくるかつ、結婚や子どもの誕生によってライフプランが見えてくる方が多いためでしょう。

逆に言えば、年齢を問わずともライフプランが明確化しており、収入が安定していれば、それがマンションの買い時と言えます。

そこで本章では年収から考える、マンション購入額の目安について解説します。マンションの購入可能額は自己資金と借入額の総額で決まるため、年収からある程度算出できます。

ただし、住宅ローンは長期間のローンである点に注意すべきです。借入可能額の限界まで借りてしまうと、ケガや病気などの想定外の出費に対応できません。したがって、実質購入できる価格は「借入可能額」ではなく、「返済可能額」で決まると考えましょう。

1.【借入可能額】住宅ローンはいくらまで組めるのか

住宅ローンの借入可能額は、現在であれば年収の7〜10倍程度です。借入可能額に幅があるのは、金融機関によって返済負担率や金利が異なるためです。

借入可能額は以下のステップで考えていきましょう。

- 年収に占める年間返済額の上限を計算する

- 年間返済額から月々の返済額の上限を計算する

- 返済額×返済期間で、借入額を考える

まずは利用するローンの返済負担率から、自身の年収の年間返済額の上限を計算します。返済負担率とは、年収に占める住宅ローン返済額の割合です。金融機関毎に設定されています。

たとえば、民間金融機関と住宅金融支援機構が提携して提供するフラット35という住宅ローンでは、下記のような基準です(2021年7月時点)。

フラット35の返済負担率をもとに月々返済額を計算すると、下記のようになります。

| 条件例 | 年収500万円、返済負担率35% |

| 計算式 | 500万円 × 35% ÷ 12ヶ月= 145,833円 |

| 月々の返済額の上限 | 145,833円 |

年収500万円の場合、年間返済額が175万円、月々の返済額が145,833円に収まる範囲内であれば、住宅ローンを組める計算です。

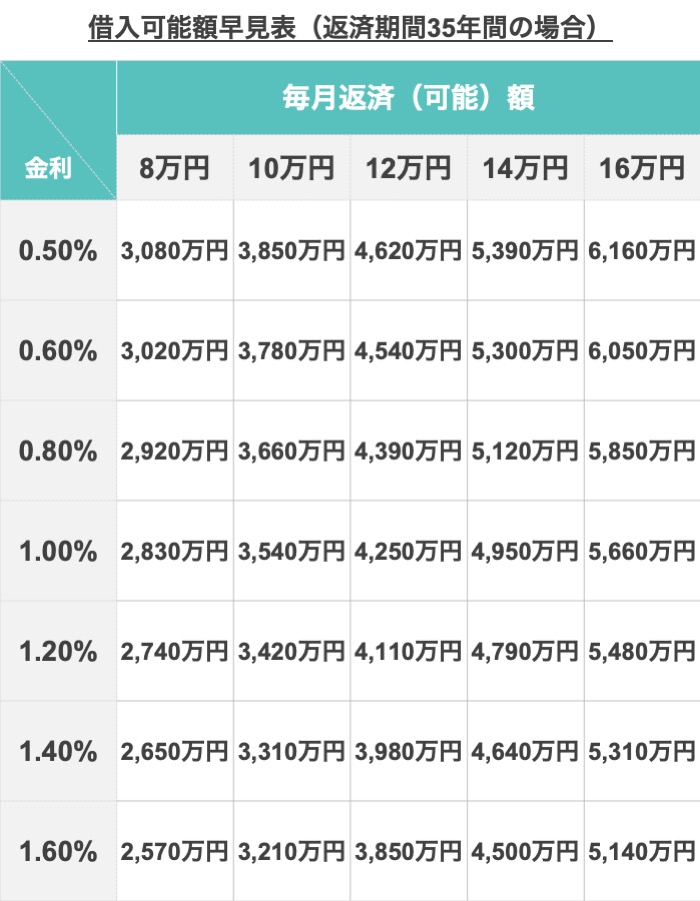

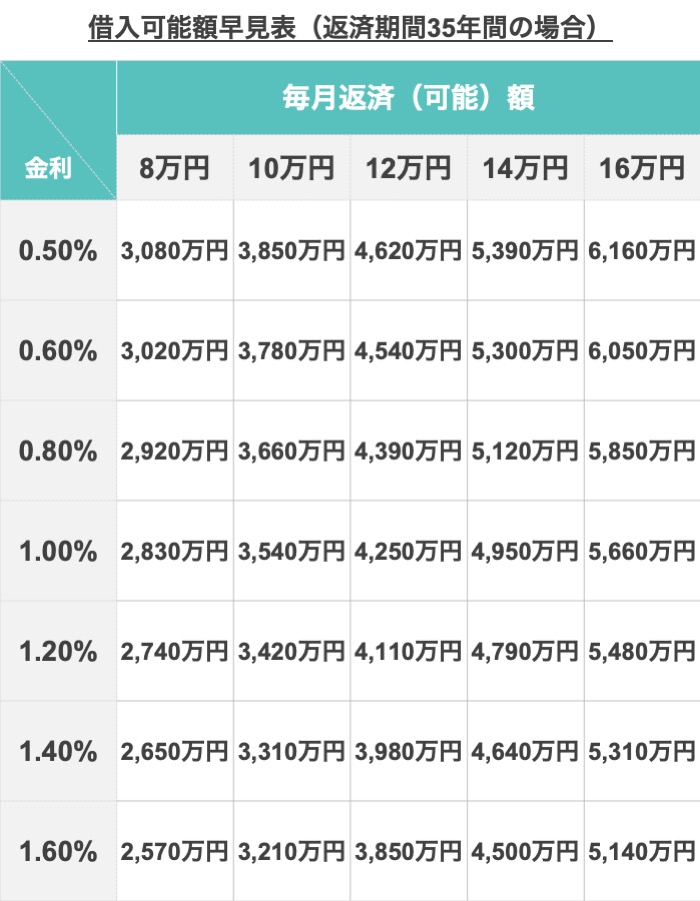

35年ローンの場合、毎月の返済額から考える借入可能額は以下の表のようになります。

年収が500万円、ローンの条件が「返済負担率35%、返済期間35年・金利1.4%」の場合、約4,640万円前後が借入可能額です。これは年収の約9.2倍にあたります。

返済負担率や金利は金融機関によって異なるため、あくまで目安としてください。

なお、住宅ローンについて考える際は以下2点にも注意しましょう。

- 車のローンなど他の借入がある場合、その返済額を含めて返済負担率を計算する必要がある

- 50代など比較的高年齢だと返済期間が短くなる

詳しくは以下で取り上げています。

2.【返済可能額】無理なく支払える返済額はいくらか

ここまで年収をもとにした住宅ローンの借入可能額について解説しました。自身の年収の7〜10倍程の住宅ローンが組めると購入できるマンションの選択肢も広がります。

しかし、借入可能額はあくまで上限金額と考えてください。実際に住宅ローンを組む場合は、日々の生活を考えたうえで、返済可能な金額に収まるように計算しましょう。

「毎月の返済額の目安がわからない」という方は以下2つの基準で考えてみてください。

考える前に、先ほどお見せした借入可能額早見表で「いくらぐらいなら無理なく返せそうか」チェックしてみてください。

1)手取り年収で計算する

先程解説した毎月の返済額の計算を額面年収ではなく、手取り年収をもとに計算してみましょう。手取り年収で計算することで返済にゆとりが生まれます。

| 例 | 額面年収500万円(手取り年収380万円) |

| 計算式 | 380万円×35%÷12ヶ月=110,833円 |

| 毎月の返済額 | 110,833円 |

手取り年収から考えることで、額面年収のときよりも35,000円程返済額が少なくなりました。

毎月の返済額を110,833円に設定すると、額面年収での返済負担率は約26.5%となります。35%が上限の場合、上限から8.5%程ゆとりができる計算です。

2)現在の家賃を目安にする

賃貸に住んでいる方であれば、現在の賃料から考えるのもおすすめです。現在の賃料の負担が大きいと感じるのであれば、住宅ローンを組む際は月々の返済額を現在の賃料と同じ、またはそれ以下におさえましょう。

現在の賃料以下におさえるのは、マンションは毎月のランニングコストとして管理費・修繕積立金がかかるためです。

東京カンテイによる調査では、2019年首都圏の新築マンション(70平米換算)の管理費は平均19,085円、修繕積立金は平均7,826円との結果が出ています。駐車場を利用する場合は駐車場代もかかるうえに、管理費や修繕積立金は築年数に応じて値上がりするのが一般的です。

将来的な支出の増加を踏まえたうえで住宅ローンを組みましょう。

【年収別】どのくらいの物件が購入できる?

本章では、前章で解説した借入可能額から考えたときに「年収によってどのくらいの価格の物件が購入できるのか」「その価格の物件は一般的にどのくらいのグレードや立地の物件か」を解説します。

本来は返済可能額から考えるべきですが、勤務先や家族構成によって大きく異なる指標であるため、借入可能額から見ていきます。

今回はファミリー層に人気のある3LDK〜4LDKの「4部屋の物件」を購入したい場合を考えていきましょう。年収から考える購入できる物件価格について、以下2つのステップで考えていきます。

自分に近い年収のモデルを参考にしてみてください。

1. 物件購入にあてられる資金を考える

住宅購入にあてられる資金は、自己資金から持ち出す頭金と金融機関から借りる借入額の総額です。

頭金は貯蓄状況によって異なるため、今回は頭金はなしで、住宅ローンの借入金額で購入する場合を考えていきましょう。住宅ローンの条件は以下で統一します。

| 返済負担額 | 借入期間 | 金利 |

| 35% | 35年 | 1.4% |

*金融機関によって異なる数値もあるため、あくまで目安としてご参考にしてください。

下の表は上記条件の住宅ローンの借入可能額を年収別にまとめたものです。目安ですが、返済に余裕をもたせた借入額として「借入上限額 × 0.8」をした値も載せています。

| 年収 | 借入可能額 | 余裕を持たせた借入額 |

| 400万円 | 3,870万円 | 3,090万円 |

| 600万円 | 5,800万円 | 4,640万円 |

| 800万円 | 7,740万円 | 6,190万円 |

| 1,000万円 | 9,680万円 | 7,740万円 |

| 1,200万円 | 11,610万円 | 9,280万円 |

*借入可能額と「余裕を持たせた借入額」は1万円以下を四捨五入

頭金を入れないフルローンの場合、年収400万円なら3,870万円、1,000万円なら9,680万円が購入できる物件の最高価格の目安とわかります。

頭金を入れることを考えている方は頭金の額を足して考えてみてください。頭金と借入額を足した値があなたの購入できる物件価格の目安です。

2. 首都圏のマンションの取引相場と照らし合わせる

続いて、自分が購入できる物件の価格がわかったら、物件相場と照らし合わせてみましょう。年収から考える借入額と、首都圏のマンション価格相場の目安を表にまとめました。

新築マンション価格:株式会社不動産経済研究所|首都圏新築分譲マンション市場動向2021年4月度 より

中古マンション価格:at home|2021年4月首都圏における「中古マンション」の価格動向 より

上記を踏まえると、新築マンションの場合、年収400万円だと首都圏での購入は難しく、年収800万円以下なら東京以外の3県と東京23区外、年収1,000万円以上なら東京23区内も視野に入ることがわかります。

ただし、年収1,000万円で東京23区内の新築マンションを購入するには借入可能額ギリギリまで融資を受けなければいけません。立地にこだわるのであれば中古マンションを検討するのが無難でしょう。

中古マンションであれば、選択肢が大きく広がります。新築は新築であることのプレミア価値と、分譲会社の利益が加算されているため、中古になった時点で価格は10〜15%下がると言われています。築年数が浅くても、新築より数百万円は安い価格で購入できます。

なお、新築に比べ中古マンションは「物件の管理状況」「築年数」など価格に影響する要素が多いため、新築ほど一概に購入できる物件の条件を判断できません。新築マンションでは希望の地域では購入できないと感じたら、不動産ポータルサイトや提案型家探しサイトを利用して希望価格で購入できる中古マンションを探してみましょう。

提案型家探しサイトなら、希望条件を登録するだけでエージェントがおすすめ物件を紹介してくれるので、調べる時間がない方も自分の予算で購入できる物件の相場観をつかめます。

【ケース別】年収と返済可能額から立てるマンション購入計画

前章では年収から考える借入額を踏まえて、購入可能な物件を紹介しました。しかし、マンションを購入したものの、月々の返済で生活が追い込まれては本末転倒です。

そのため「購入できるか」より「返済できるか」を重視しましょう。ここからはライフステージやライフプランに合わせて選ぶ具体例を紹介します。

前提条件として、毎月しっかり返済できる金額に抑えるためには、額面年収ではなく手取り年収で計算するのがおすすめです。

※借入額の計算方法は「返済負担額35%、借入期間35年、金利1.4%」で統一します。

1. 世帯年収700万円の場合(埼玉県)

| 年収 | 700万円(手取り年収520万円) |

| 返済額計算式 | 520万円 × 35% ÷ 12ヶ月 |

| 毎月の返済額 | 151,666円 |

| 借入額の目安 | 約5,030万円 |

| ㎡単価(70㎡換算) | 約71万円 |

本来であれば毎月の返済額は20万円程度まで借りられますが、それでは限度額での借入となり生活が苦しくなります。

手取り年収で考えると、埼玉県の新築マンション平均㎡単価には届いていませんが、条件によっては新築も選択肢に入れて考えられます。

中古マンションの場合、都心からの距離を重視しなければ、築年数の浅いグレードの高いマンションを選べるでしょう。

車の維持費や、子どもの成長によって支出は増えてしまいますが、今後収入が増える見込みがあればもう少し高い金額まで検討しても安心です。

2. 世帯年収900万円の場合(神奈川県)

| 年収 | 900万円(手取り年収650万円) |

| 返済額計算式 | 650万円 × 35% ÷ 12ヶ月 |

| 毎月の返済額 | 189,583円 |

| 借入額の目安 | 約6,290万円 |

| ㎡単価(70㎡換算) | 約89万円 |

手取り年収で計算しても、神奈川県の新築マンション平均㎡単価を超えているため、新築を購入してもゆとりのある生活を送れるでしょう。

通勤などの関係でより都心部に住みたい場合は、マンションのグレードや築年数を見直す必要があります。マンションのグレードや築年数を落とさずに探すことも可能な年収ですが、将来的な支出の増加、収入の減少には注意してください。

子どもが生まれたり、出産を期に配偶者が仕事を退職する予定があるかなど念入りな打ち合わせが必要です。

3. 世帯年収1,000万円の場合(東京都)

| 年収 | 1,000万円(手取り年収720万円) |

| 返済額計算式 | 720万円 × 35% ÷ 12ヶ月 |

| 毎月の返済額 | 210,000円 |

| 借入額の目安 | 約6,960万円 |

| ㎡単価(70㎡換算) | 約 99万円 |

東京都限定で探す場合、中古マンションをメインに探すことになります。

都心部で探す場合、この価格帯のネックになるのは2LDKを購入するのか3LDKを購入するのかという点です。3LDKの場合2LDKよりも面積が広くなるため、当然ながら価格も上がります。

望んでいる子どもの人数、独立した子ども部屋は必要か、などライフプランを立てましょう。

広いマンションや、グレードの高いマンションを購入する場合、その分の金額をローンで賄うのではなく、頭金として自己資金を入れることで月々の返済は苦しくならずに済みます。

4. 世帯年収1,200万円の場合(東京都)

| 年収 | 1,200万円(手取り年収850万円) |

| 返済額計算式 | 850万円×35%÷12ヶ月 |

| 毎月の返済額 | 247,916円 |

| 借入額の目安 | 約8,220万円 |

| ㎡単価(70㎡換算) | 約117万円 |

年収1,200万円の場合、都心部においても立地によっては新築マンションを購入できます。中古マンションの場合タワーマンションなども選択肢に入るため、幅広い選択肢があり逆に悩んでしまうでしょう。

これだけ選択肢が豊富な方が次に考えるのは資産価値ではないでしょうか。将来的な売却を踏まえ、投資という側面でマンションを選ぶ人も多いです。

その際にはマンションの快適さだけではなく、立地や周辺環境、需要、購入者のターゲットなど幅広い分析が必要です。

仕事がハードでマンション購入について調べる時間がないという方は、提案型家探しサイトを利用してみましょう。

マンション購入でお金についての後悔をなくすコツ

マンションを購入したあとに、「月々の返済で家計が苦しい」「将来的に売却しようと考えていたが、価格が下落してしまった」といったケースは珍しくありません。本章ではお金についての後悔をなくすためのコツとして以下6点を紹介します。

家は多くの人によって人生で最も大きな買い物です。後悔しないよう、確認しておきましょう。

1.新築・中古両方を検討する

日本では新築主義が根強いため、できれば新築を購入したいと考えている人は多いですが、最初から新築を前提とするのではなく、中古も視野に入れて考えましょう。

首都圏は開発が進むにつれてマンションを建てられる土地が減少しています。そのためマンションを建てるディベロッパーも土地の仕入れに苦戦し、新築マンション価格が高騰しているのが現状です。

駅から近い立地はすでに多くのマンションが並び、新築を建てる土地がありませんが、すでに建築された中古マンションであれば利便性の良い立地を選べます。

東日本不動産流通機構の調査によると2021年3月の中古マンションの成約件数は1990年5月の機構発足以降過去最高を記録しており、今後も中古マンション市場の活性化が期待されます。

単に憧れだけで新築を探すのではなく、利便性や価格などを踏まえ、中古も併せて検討するのがおすすめです。

2.複数のエージェントから提案を受ける

マンションを購入する際は複数のエージェントから提案を受けましょう。理由は以下2つです。

- 専門知識がない場合、一人で物件について十分に調べ尽くすのは難しい

- エージェントによって「問題ない」と判断する住宅ローンの程度は異なる

マンション購入にはプロからのアドバイスが必須です。不動産は立地や土地の形状、管理状態、階数、方位など1つとして同じものはありません。エリアによって、法令や条例も異なりますので、専門知識のない方が一人で調べ上げることは難しいです。

仕事の関係もあり、マンション探しにかけられる労力も限りがあります。何度も内覧をしては新しい物件を探すループを繰り返すのは疲れますよね。

エージェントに依頼することで、あなたのマンション探しに様々な提案をしてもらえます。提案型家探しサイトAgentlyにはFP資格を持ったエージェントも在籍しており、資金計画についてもアドバイスをもらうことも可能です。

また、エージェントによって考え方は異なるため、一人のエージェントが「問題ない」と判断した購入計画が他のエージェントからは「負担が大きい」と判断される可能性もあります。

住宅ローンに対する考え方が個人で違うため、複数のエージェントから提案を受けましょう。一人のエージェントのアドバイスを鵜呑みにして「後々返済がきつくなった…」と後悔する可能性もあるかもしれません。

3.適正価格か確認する

マンションを購入する際には適正価格かを確認しましょう。マンション購入において重視することは人によって異なりますが、お金の面で後悔しないようにするためには価格の判断は重要です。

購入時の金額によって、月々の返済額が決まるうえに、売却する際の利益・損失にも大きな影響がでます。

マンションの適正価格の相場観は一朝一夕では身につきません。日々購入したいエリアで売りに出ているマンションを確認し、立地や築年数に関する情報をチェックしましょう。

馴染みのないエリアであっても、日々マンション情報をチェックすることで相場の感覚が身につけられます。気になるマンションがあれば、エージェントに依頼し過去の販売履歴のデータを取得しましょう。

4.ランニングコストを整理する

マンションを購入する際は、月々の返済額に加え、いくらのランニングコストがかかるかを整理しましょう。ランニングコストとしてあげられるのは主に以下です。

月々のランニングコストと返済額を合わせたうえで、購入するマンションを決める必要があります。

1)管理費・修繕積立金

東京カンテイによる調査では、2019年首都圏の新築マンション(70平米換算)の管理費は平均19,085円、修繕積立金は平均7,826円との結果が出ています。

タワーマンションの場合、管理費や修繕積立金は平均価格よりも高い傾向にあります。マンションによって価格が大きく異なる部分であるため、必ず確認しましょう。

管理費や修繕積立金は築年数に応じて値上がりするのが一般的です。これからどういった計画で値上がりしていくかは、マンションの「長期修繕計画」で確認できるためエージェントに依頼し、取得しましょう。

2)駐車場代・駐輪場代

マンションの駐車場代や駐輪場代もランニングコストの1つです。

車や自転車の保有台数によって金額が異なるため、何台保有する必要があるかを考えましょう。

また、マンションによってはハイルーフの車を止められないマンションもあります。駐車場のサイズや、サイズによって金額が変わるのかも確認しましょう。

3)固定資産税

不動産を所有すると毎年固定資産税がかかります。

建物価格は毎年減少しますが、土地価格は市況によって変動します。立地によっては驚くような固定資産税がかかるため事前に確認しましょう。

納税通知や評価証明は、不動産の所有者しか閲覧できないため(委任状があれば可)確認するまで時間がかかる可能性があります。なるべく早い段階で依頼しましょう。

5.最適な住宅ローンが選択できているか確認する

マンション購入は住宅ローンの選択で金銭的に大きな差がでます。住宅ローンは借り換えもできますが、長期間のローンのため、しっかりと以下を確認したうえで判断しましょう。

住宅ローンは手続きも複雑なケースが多いため、少しでも手間が省けるように仲介会社の提携金融機関に依頼することが多いです。

仲介会社の提携金融機関のローンが魅力的であれば問題ありませんが、決めたあとに「ネット銀行の金利が安かった」「この保険なら今払っている医療保険解約して総合的に安くできたのに!」と後悔することのないように、自分でも複数の住宅ローンを調べたうえで判断しましょう。

1)人気の住宅ローンを調べてみる

住宅ローンに詳しくない人は、まずは人気の住宅ローンを調べましょう金融機関毎の金利の違いや、保険の違いなど比較検討してみてください。

異なるローンを組んだ場合の総返済額を比べてみました。

| 借入額 | 5,000万円 | 5,000万円 |

| 金利・借入期間 | 0.6%・35年 | 1%・35年 |

| 月々の返済額 | 141,142円 | 132,014円 |

| 総返済額 | 59,279,640円 | 55,445,880円 |

借入額と借入期間が同じでも、金利が0.4%で違うだけで、月々の返済額は約9,000円、総返済額は約380万円も異なります。

それだけ住宅ローンの選択は重要なのです。

2)固定金利・変動金利を考えておく

住宅ローンを選ぶ際に、重要なのが金利のタイプです。住宅ローンの金利は大きく固定金利と変動金利に分けられます。

それぞれの特徴やメリット・デメリットをまとめました。

| 金利タイプ | 固定金利 | 変動金利 |

| 特徴 | 借入時の金利から全期間固定 | 金融情勢によって金利が変動 |

| メリット | 長期間返済額が変わらないため 計画的に返済できる | ・固定金利に比べ金利が低い ・金利が下がれば返済額も減る |

| デメリット | 変動金利に比べ金利が高い | 金利上昇のリスクがある |

国土交通省の調査によると、固定金利と変動金利では、変動金利を選ぶ人が多い傾向にありあます。

※出典元:国土交通省|令和元年度民間住宅ローンの実態に関する調査

安定した返済を望むか、金利上昇のリスクはあるものの低金利での借入を望むかは人それぞれです。自身のライフプランに応じて選択しましょう。

住宅ローンを利用してマンションを購入する場合、一定の要件を満たせば住宅ローン控除が利用できます。住宅ローン控除は、購入後10年間は年末の住宅ローン残高の1%(最大40万円)を上限に所得税から控除される仕組みです。

住宅ローンの金利が1%以下かつ、住宅ローン控除を利用できる場合、金利を差し引いても手元に現金が戻ってきます。そのため、戻ってきた現金を貯蓄したり運用することで将来の金利上昇に備えている人もいます。

3)夫婦のどちらかが組むか・収入合算で組むか

マンションを購入する際は、事前に夫婦のどちらがローンを組むのか、ペアローンや収入合算で組むのかを決めておきましょう。

夫婦どちらかが単独で組む場合、収入合算やペアローンよりも購入できるマンションの幅が狭まりますが、ローンを組んだ債務者に万が一のことがあった際には団体信用生命保険によって債務が免除になります。

ペアローンや収入合算の場合、2人の収入を合算するため、購入できるマンションの幅が広がります。しかし将来的にどちらかが仕事を辞めた場合などは返済に困ることになるため、ライフプランを踏まえて検討しましょう。

ペアローンを組み、パートナーに万が一のことがあった際には、債務免除は1人分のみです。また、収入合算の場合は主債務者に万が一のことが合った際には団体信用生命保険によって債務が免除になりますが、連帯保証人に万が一のことがあった際でも債務は継続します。

マンションの購入は他の検討者との兼ね合いがあるため、購入の申し込みをしてから契約まで期間が短いです。住宅ローンのように重要なポイントを焦って決めてしまっては損の原因になります。事前に決められることは決めた上でマンション購入を検討しましょう。

5.ライフプランを考慮した返済可能額か考える

月々の返済額は、いま現在の返済可能額で考えると失敗の原因になります。生活していくなかで生じる下記の費用を考えてみましょう。

このようなライフプランを考慮したうえで、返済可能額を考えましょう。ライフステージに応じた支出の目安がわからない方は、エージェントに相談するのがおすすめです。

AgentlyにはFP資格をもっているエージェントもいるため、ライフプランから相談ができます。

1)出産・育児

出産・育児は大きなライフイベントです。まだ子どもがいない家庭でも、将来的に子どもを望む場合は、必ず出産費用や育児費用を踏まえて考えましょう。

双子を授かった場合、想定よりも2倍のお金がかかることになります。ある程度ゆとりを持った計画をたてるのがおすすです。

2)教育費

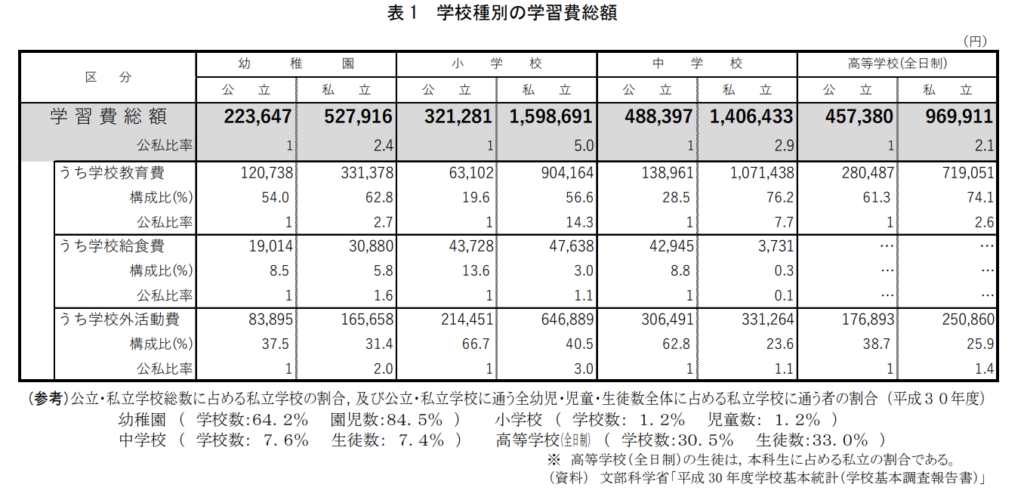

教育費は家計において大きな割合を占めることになります。下記の表は文部科学省の調査による、学校種別の学習費総額です。

※引用:文部科学省|平成30年度子供の学習費調査の結果について

子どもを公立に入れるか、私立に入れるかで大きな差がでることがわかります。

その時にならなければ、子どもが何を選択するかはわかりませんが、住宅ローンによって子どもの進路が大きく狭まるような選択は避けたいところです。

3)転居の可能性

転居の可能性があるかも考える必要があります。マンションを購入してから転居する場合、賃貸に出すことや売却を考えなければなりません。

購入前から転居の可能性があれば、賃貸需要のあるエリアや、価格の下落率が低いエリアを中心に選ぶ必要もあるため、マンション選びで重視するポイントが変わってきます。

- 転勤の可能性

- 家業を継ぐ可能性

- 介護で実家に戻る可能性

こういった理由による転居の可能性があるかを事前に考えましょう。

4)転職

現在は転職も当たり前になっているため、今後転職する人も多いでしょう。

転職によって収入が減る場合は、月々の返済に影響が出ます。また、転職によって転居が必要になる場合もあるでしょう。

現在転職を検討している方はもちろんですが、現在はまだ検討していないものの、いつかは転職したいという方は念入りに考えましょう。

まったく異業種の仕事につく場合、年収が大きくダウンする可能性は十分にあります。

5)介護

パートナーの介護や親の介護も考えるべきことの1つです。介護は費用がかかることに加え、場合によっては実家に帰ったり、自宅に呼び一緒に住むことも考えられます。

将来のことで考えるのが難しいですが、FPやFP資格を持っているエージェントに相談すると将来の未確定な支出についても、ある程度安心して住宅ローンが組めます。

マンション購入に不安があるならプロに相談することが大切

本記事では、年収から考えるマンション購入可能額や、「どのくらいのマンションを選ぶべきなのか」「どういった点に注意すべきなのか」を解説しました。

マンション購入は理想の生活を手に入れるため、期待が大きいものの、その分考えるべきことも多くあります。

人生において大きな買い物で、不安は大きいでしょう。そういった方は、複数のエージェントに相談するのがおすすめです。

資金面はもちろん、ライフプランに関しても自分一人もしくはパートナーと相談してもなかなか話が前に進まないケースが多いです。自身の資金計画やライフプラン、マンションの資産価値などを正しく判断するためには、提案やアドバイスをもらってみてください。

理想のマンションを購入することは、理想のライフプランの実現に繋がります。信頼できるエージェントを見つけましょう。