家の購入資金として親や祖父母から贈与を受ける際、一定金額を非課税にできる「住宅取得等資金の非課税制度」。

消費税10%が適用される時期に契約した物件であれば、最大2,500万円(一定基準を満たす住宅の場合最大3,000万円)の非課税枠が受けられる制度で、購入予算に余裕ができるほか相続税対策にも有効です。住宅購入を検討中の方はチェックしておきましょう。

目次

- 2020年3月末までの契約で最大2,500万円が非課税に

- 非課税枠を受けるための条件は?

- 相続時精算課税と併用すれば最大5,000万円 非課税にできる

- 贈与税の隠れ豆知識

- <まとめ>贈与の条件を意識しながら物件を探そう

2020年3月末までの契約で最大2,500万円が非課税に

財産を相続する際、相続税は相続財産が基礎控除額(3,000万円+(600万円×法定相続人の数))を超える場合に課されます。そのため、相続財産をできるだけ生前に減らしておく”相続税対策”に注目が集まっています。

その手段の一つが、生前に非課税の特例「住宅取得等資金の非課税制度」を使って贈与をする方法です。

この特例により、2021年12月31日までの間に父母や祖父母などの直系尊属から住宅を新築・購入または増改築するための資金の贈与を受けた場合、一定の要件を満たせば最大2,500万円まで贈与税が非課税となります。

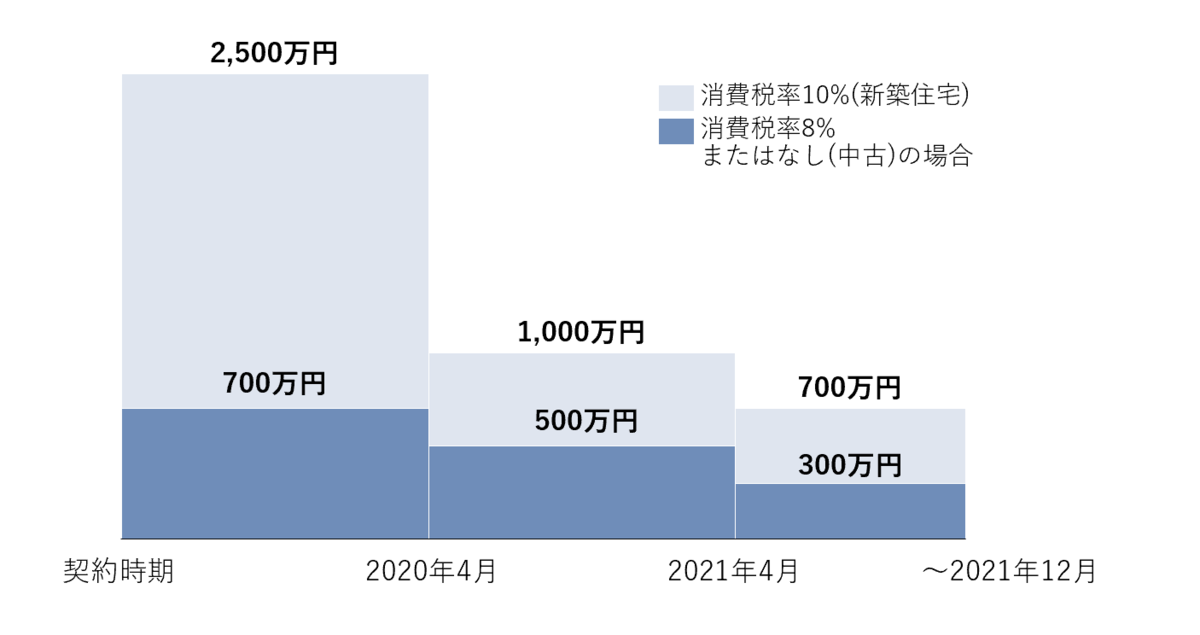

控除される額は契約時期によって異なりますが、2020年 3月末までの契約が最大の非課税枠となっています。

家の契約時期と贈与税の非課税枠の対応表

新築分譲マンションの場合は、物件価格に消費税が適用されるため大きな非課税枠を受けることができますが、中古マンションの場合は消費税は非課税(仲介手数料などには課税される)となるため、上記の図では濃いブルーの金額、最大2500万円(一定基準を満たす住宅の場合は最大3000万円)の非課税枠が適用されます。

新築や中古を平行で検討している方にとっては、この非課税枠を利用して贈与をどのくらい受けられるのか?が予算を決めるポイントになりそうです。

非課税枠を受けるための条件は?

都心の物件を検討する場合、非課税枠を受けるための条件から外れるものに出合うことも少なくありません。例えば、以下のような条件に当てはまっているか、確認をする必要があります。

贈与をする人、受ける人は?

- 贈与者が贈与を受ける者(受贈者)の父母、祖父母等の直系尊属であること

- 贈与を受ける者(受贈者)が日本国内に住所を有している居住する者であること(日本国内に住所を有していない場合でも一定の要件のもと該当する場合あり)

- 受贈者が贈与を受けた年の1月1日時点で20歳以上であること

- 受贈者の贈与を受けた年の合計所得金額が2,000万円以下であること

- 受贈者の配偶者、親族などの一定の特別の関係がある者から居住用家屋を取得したものでないこと、またはこれらの者と請負契約等により新築等した者でないこと

- 平成26年分以前の年分に、旧非課税制度の適用を受けたことがないこと

購入する住宅のスペックは?

- 住宅の床面積(登記簿面積)が50㎡以上240㎡以下、かつ、その家屋の床面積の2分の1以上に相当する部分が居住の用に供されるものであること

- 中古住宅の場合、マンションなどの耐火建築物は築25年以内、それ以外の木造建築物などは築20年以内、または一定の耐震基準に適合する者であることが建築士もしくは都道府県知事によって書面(耐震基準適合証明書など)により証明されること

契約の内容は?

- 贈与を受けた年の翌年3月15日までに、住宅取得等資金の全額を充てて引き渡しを受け、自宅として居住すること。または同日後その家屋に居住することが確実であること見込まれていること

などの条件を満たせば、一定の金額まで住宅取得資金が非課税になります。

注意点は?

贈与を受けた年の所得は給与所得以外の、株の売却などの所得もカウントされます。それらを含めて1年の所得が2,000万円を上回る場合は、この制度が利用できないため、注意が必要です。

また、契約を2020年の3月末までに済ませていても、贈与を受けた翌年の3月15日までに引き渡しが受けられない場合も、この制度が利用できなくなります。特に新築マンションでは、引き渡し時期が3月中旬となっている物件もあるため、契約・贈与・引き渡しのタイミングを事前によく確認しておく必要があります。

さらに、直系尊属に対する贈与が対象のため、例えば配偶者の実家から1,000万円贈与を受けるという場合には、配偶者の名義も入れておく必要があります。

※詳細)直系尊属から住宅取得等資金の贈与を受けた場合の非課税/国税庁

相続時精算課税と併用すれば最大5,000万円 非課税にできる

さらに、「住宅取得等資金の非課税制度」とは別に、贈与への課税方法のうち「相続時精算課税」を選ぶことで、合計最大5,000万円の非課税枠を得ることもできます。

贈与への課税方法は選べる

贈与への課税方法は以下の2種類があります。

- 暦年課税

…毎年110万円までを非課税とする課税方法

- 相続時精算課税

…相続時にまとめて、最大2,500万円を非課税とする課税方法

相続時精算課税を選択することで、前述の特例により最大2,500万円(※)、相続時精算課税により最大2,500万円、合計5,000万円の非課税枠を受けられます。

※省エネなど一定基準を満たす住宅の場合は最大3,000万円

とはいえ、合計金額で見ると相続時精算課税との組み合わせが得のように見えますが、高所得の家庭においても暦年課税が一般的といわれています。

一度相続時精算課税を選択すると、その後暦年課税の非課税枠(毎年110万円)が一切使えなくなってしまうこと、相続税の基礎控除と組み合わせた時に暦年課税の方が得になるケースが多いことなどが理由としてあげられますが、厳密な比較は実際の贈与の際に税理士に相談をするのがよいでしょう。

贈与税の隠れ豆知識

婚姻期間が20年以上の配偶者への特例

前述の通り、通常の贈与の場合には基礎控除額は110万円とされており、夫婦間であっても年間でそれを超える贈与を行う場合には贈与税が発生してしまいます。

しかし、婚姻期間が20年以上の夫婦の場合のみ、配偶者に対して居住用の不動産または居住用不動産を取得するための資金を贈与する際には、最大2,000万円まで非課税となる制度があります。

その結果、基礎控除の110万円と合わせて、最大2,110万円までは贈与税なしで生前に贈与をし、相続税を減らして財産減少を防ぐことができます。

ただし、この制度に関しても生前ではなく相続時の軽減制度を利用した方が最終的に相続される人の手元に残る金額が大きくなる場合もあるため、こちらも利用の際には税理士に相談するのが良いでしょう。

<まとめ>贈与の条件を意識しながら物件を探そう

住宅購入資金における生前の贈与の特例は、より多くの財産を親子間で相続するのに非常に有効です。

しかし、都心の物件では50㎡を下回る物件や中古物件を平行検討する方も少なくないため、全ての物件がこの特例に当てはまる訳ではない、ということを意識して家探しをする必要があります。

また、TERASSに掲載している物件を検討中の方の中には1年の合計所得金額が2,000万円を超えてしまう方もいるかもしれません。

改めて特例の条件を確認し、有効に使っていきましょう。

記事監修:税理士法人audience代表 公認会計士 和田壮司